8.12.2013 | 17:43

Skattkerfiš ķ norska vatnsaflsišnašinum

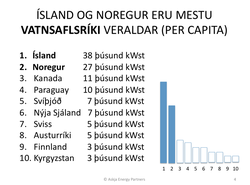

Ķsland og Noregur eru langstęrstu raforkuframleišendur ķ heimi (mišaš viš fólksfjölda). Bęši löndin byggja raforkuframleišslu sķna nęr eingöngu į nżtingu endurnżjanlegra orkugjafa. Ķ Noregi er vatnsafliš yfirgnęfandi og svo er einnig hér į landi, en aš auki nżtum viš Ķslendingar jaršvarmann okkar til raforkuframleišslu.

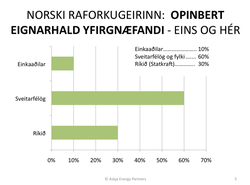

Žaš er athyglisvert aš Ķslendingar og Noršmenn eiga žaš einnig sameiginlegt aš eignarhaldiš į virkjununum ķ žessum tveimur löndum er mjög įmóta. Ž.e. yfirgnęfandi hluti žess er ķ opinberri eigu. Skattkerfi landanna gagnvart raforkuišnašinum er aftur į móti afar ólķkt.

Hér veršur fjallaš um norska skattkerfiš. Og śtskżrt hvernig žaš m.a. hvetur til žess aš orkuaušlindirnar séu nżttar meš sem mesta aršsemi ķ huga og hvernig nęrsamfélög virkjana - og nęrsamfélög annarra mannvirkja sem tengjast orkuvinnslunni - njóta margvķslegra tekna af žessari starfsemi.

Nęrsamfélög ķ Noregi njóta virkjana

Ķ Noregi, rétt eins og į Ķslandi, er litiš svo į aš vatnsföllin séu aušlind sem hįš er einkaeignarétti landeiganda (žetta er ólķkt žvķ lagalega fyrirkomulagi sem rķkir vķša į meginlandi Evrópu žar sem eignaréttur landeiganda nęr sjaldnast til vatnsfalla né til aušlinda djśpt ķ jöršu). Ķ Noregi er aš reyndar litiš svo į aš žrįtt fyrir žennan rķka einkaeignarétt eigi öll žjóšin rétt į aš njóta verulegs hluta aršsins og įbatans af vatnsaflinu. Vatnsafliš er sem sagt aš vissu leyti įlitin sameiginleg aušlind žjóšarinnar, m.a. vegna žess aš umtalsveršan hluta vatnsaflins er aš rekja til žess vatns sem rennur ofan af hįlendinu.

Umrętt sjónarmiš birtist t.d. ķ norsku reglunni um hjemfall. Sem felst ķ žvķ aš sį sem fęr aš virkja vatnsfall ķ Noregi hefur eftir tiltekinn įrafjölda žurft aš afhenda rķkinu virkjunina endurgjaldslaust. Sjónarmišiš um aš öll žjóšin eiga aš njóta verulegs hluta įbatans og aršsins af nżtingu vatnsaflsins kemur einnig fram ķ žvķ aš norski vatnsaflsišnašurinn er skattlagšur verulega (heildarskattprósentan nįlgast žaš sem er ķ norska olķuišnašinum!).

Ķ Noregi er aš auki rķk įhersla lögš į aš nęrsamfélög virkjana og vatnsfalla eigi sérstaklega rśman rétt til aš njóta aršs af žeim aušlindum. Aukin aršsemi ķ raforkuvinnslunni skapar sem sagt ekki ašeins orkufyrirtękjunum auknar tekjur og meiri hagnaš, heldur er norska kerfiš žannig upp byggt aš sveitarfélögum (og fylkjum) į nęrsvęšum virkjana er tryggš įkvešin hlutdeild ķ tekjunum. Žetta kerfi virkar bęši sem hvati til aš nżta orkuna og aš aršsemi sé ķ fyrirrśmi ķ raforkuvinnslunni. Ķslenska lagaumhverfiš um orkugeirann hér viršir aftur į móti hvatann um aukna aršsemi aš vettugi.

Skattkerfiš ķ norska roforkuišnašinum ķ hnotskurn

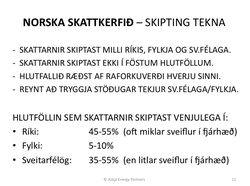

Skipta mį skattareglunum sem fjalla um norska raforkuišnašinn ķ sjö hluta. Upphęširnar sem žetta skattkerfi skilar til hins opinbera skiptist ķ tvo nokkuš jafna hluta. Um helmingur fer til rķkisins og um helmingur til sveitarfélaga og fylkja (fylkin eru millistjórnsżslustig; hvert fylki samanstendur venjulega af nokkrum sveitarfélögum). Hlutfalliš žarna į milli er žó ekki fast, heldur er žaš breytilegt.

Skattkerfiš er žannig hannaš aš žaš tryggi sveitarfélögum nokkuš jafnar skatttekjur af vatnsaflsišnašinum. Tekjur rķkisins af vatnsaflsišnašinum geta aftur į móti sveiflast verulega į milli įra. Žęr sveiflur stafa fyrst og fremst af sveiflum ķ raforkuverši; ķ Noregi geta langvarandi žurrkar haft mikil įhrif į raforkuveršiš žvķ žar er lķtiš um afgangsorku og mišlun hlutfallslega minni en t.a.m. hér į landi).

Eins og įšur sagši žį rennur u.ž.b. helmingur skattgreišslnanna frį norska vatnsaflsišnašinum til sveitarfélaga (og fylkja). Žannig fį norsku sveitarfélögin til sķn beinharša peninga sem žau geta nżtt til góšra verka og til aš stušla aš fjölbreyttara atvinnulķfi. Sveitarfélögin geta t.d. nżtt tekjurnar til aš bęta žjónustu sķna og/eša til aš lękka skatta į ķbśa og fyrirtęki sveitarfélagsins. Žannig nį žau aš verša samkeppnishęfari og eftirsóttari en ella vęri. Um leiš nżtur norska rķkiš góšs af fyrirkomulaginu, žvķ verulegur hluti skatttekna af raforkuvinnslunni rennur til žess.

Ķ hnotskurn eru umęddir sjö skattar eftirfarandi: Ķ fyrsta lagi er innheimtur hefšbundinn tekjuskattur af raforkufyrirtękjunum (skattur af hagnaši) rétt eins viš žekkjum į Ķslandi. Ķ öšru lagi er lagšur sérstakur tekjuskattur į fyrirtękin, sem er skattur į hagnaš sem er umfram įkvešna višmišun. Ķ žessu sambandi er stundum talaš um aušlindarentu (sem hér į landi rennur ķ reynd aš mestu leyti til įlfyrirtękjanna). Ķ žrišja lagi er lagšur s.k. nįttśruaušlindaskattur į raforkuvinnsluna ķ Noregi. Sį skattur er föst upphęš į hverja framleidda kWst. Ķ fjórša og fimmta lagi žurfa allar virkjanir aš greiša sveitarfélögum įrleg leyfisgjöld annars vegar og afhenda sveitarfélögum tiltekiš magn af raforku į kostnašarverši hins vegar (s.k. leyfistengd raforka). Ķ sjötta lagi geta norsk sveitarfélög įkvešiš aš leggja eignaskatt į virkjanamannvirki. Loks žurfa raforkufyrirtękin ķ vissum tilvikum aš greiša aušlegšarskatt.

Hafa ber ķ huga aš sérreglur gilda um norskar smįvirkjanir. En meginreglurnar sem reifašar eru hér eiga viš um langstęrstan hluta af norska vatnsaflsišnašinum. Og eins og įšur sagši žį er sį išnašur, rétt eins og ķslenski raforkuišnašurinn, aš langmestu leyti ķ eigu hins opinbera (ķ Noregi er žaš hlutfall um eša rétt yfir 90%). Eftirfarandi er stutt yfirlit um hvern skattanna ķ norska vatnsaflsišnašinum:

Tekjuskattur: Žetta er almennur fyrirtękjaskattur og hefur hann undanfarin įr numiš 28% af hagnaši fyrirtękjanna. Upphęš tekjuskatts einstakra raforkufyrirtękja er mjög breytileg milli įra, žvķ hagnašur fyrirtękjanna sveiflast verulega vegna mikilla sveiflna į raforkuverši (ręšst af śrkomu og fleiri atrišum). Tekjuskatturinn rennur alfariš til rķkisins.

Grunnrentuskattur (aušlindarenta): Margar norsku vatnsaflsvirkjananna skila afar miklum hagnaši sökum žess aš raforkuverš hefur fariš hękkandi og virkjanirnar eru margar upp greiddar og fjįrmagnskostnašur žvķ lķtill. Ķ Noregi er tališ ešlilegt aš skattleggja žennan mikla hagnaš meš aukaskatti. Grunnrentuskatturinn er sem sagt višbótarskattur į hagnaš. Hann nemur 30% og leggst eingöngu į tekjur (hagnaš) sem skilgreindar eru sem umframhagnašur eša aušlindarenta (skv. sérstökum reglum žar um). Grunnrentuskatturinn er reiknašur af hverri virkjun fyrir sig og upphęš hans getur veriš afar breytileg milli įra vegna sveiflna į raforkuverši. Grunnrentuskattur rennur til rķkisins (rétt eins og tekjuskatturinn). Mišaš viš nśverandi raforkuverš į Ķslandi yrši vart um nokkurn grunnrentuskatt aš ręša (skattur af žessu tagi kęmi etv. frekar til greina ķ ķslenska sjįvarśtveginum). En ef t.d. raforka yrši seld um sęstreng héšan til Bretlands myndi grunnrentuskattur geta skilaš Ķslandi grķšarlega hįum upphęšum.

Nįttśruaušlindaskattur: Žetta er sérstakur skattur sem reiknast į vatnsaflsvirkjanir ķ Noregi. Skatturinn nemur fastri upphęš į hverja framleidda kWst (lagareglurnar um nįttśruaušlindaskattinn eru óhįšar žvķ hvert raforkuveršiš er į hverjum tķma). Vištakendur nįttśruaušlindaskattsins eru nęrsamfélög virkjana og virkjašra vatnsfalla. Nįttśruaušlindaskatturinn rennur žó ekki eingöngu til žess sveitarfélags og fylkis žar sem sjįlft stöšvarhśsiš er stašsett, heldur t.d. lķka til annarra sveitarfélaga og fylkja sem vatnsfalliš fellur um. Um 85% skattsins rennur til sveitarféaga og um 15% skattsins rennur til fylkja. Hafa ber ķ huga aš reglurnar um norska nįttśruaušlindaskattinn hafa įhrif į upphęš tekjuskattsins og eru meš žeim hętti aš skatturinn skapar ekki aukaįlögur į raforkufyrirtękin. Skattur af žessu tagi kann aš vera óheppilegur ķ umhverfi žar sem lķtill hagnašur er af raforkuvinnslu.

Leyfisgjöld: Sį sem fęr virkjunarleyfi ķ Noregi žarf aš sęta žvķ aš greiša sérstakt gjald į įri hverju, s.k. leyfisgjald. Leyfisgjöldin eru föst upphęš af hverri framleiddri kWst. Gjaldiš rennur aš stęrstum hluta til sveitarfélaga. Vištakendur eru öll sveitarfélög į vatnasvęši virkjunarinnar. Hér į landi eru leyfisgjöld ķ formi afar lįgrar eingreišslu viš śtgįfu virkjunarleyfis og ķslenska fyrirkomulagiš žvķ mjög frįbrugšiš norsku leyfisgjöldunum.

Leyfistengd raforka: Sį sem fęr leyfi til aš virkja vatnsfall ķ Noregi žarf aš sęta žvķ aš afhenda sveitarfélögum sem liggja aš viškomandi vatnsfalli allt af 10% raforkunnar į kostnašarverši (samsvarandi skilyrši gildir um afhendingu į 5% af raforkunni til rķkisins, en žvķ hefur ekki veriš beitt). Hér į landi myndi žetta žżša aš sveitarfélög hér fengju nś um 1,75 TWst af raforku afhenta į įri į kostnašarverši, sem žau gętu sķšan selt įfram. Vegna lįgs raforkuveršs hér yrši žetta žó ekki jafn mikil hagnašarlind eins og hjį sveitarfélögum ķ Noregi. Žetta yrši aftur į móti afar mikilvęgur tekjustofn fyrir sveitarfélögin ef tękifęri vęri til aš selja raforku į hęrra verši (t.d. til Bretlands gegnum sęstreng).

Eignaskattur (og aušlegšarskattur): Eignarskattur į virkjanir og dreifikerfi ķ Noregi getur numiš 0,7% af veršmęti virkjunar / dreifikerfis. Sveitarfélög žurfa aš taka sérstaka įkvöršun um aš leggja skattinn į. Skatturinn er vķša innheimtur vegna virkjana, en einungis ķ helmingi tilvika vegna dreifikerfa. Vištakendur eignarskattsins geta veriš öll žau sveitarfélög sem hafa virkjunarmannvirki /dreifikerfi innan lögsögunnar. Loks mį geta žess aš skv. norskum lögum geta raforkufyrirtęki žurft aš greiša sérstakan aušlegšarskatt. Hann nemur 1,1% mišaš viš tiltekna eign umfram skuldir, en leggst ekki į hlutafélög og skiptir žvķ litlu mįli ķ norska vatnsaflsišnašinum.

Hér į Ķslandi skortir hvata til aukinnar aršsemi

Żmis atriši ķ norska skattkerfinu eru žess ešlis aš nęrsamfélög virkjana hagnast į žvķ aš raforkuverš sé sem hęst og alls ekki hagkvęmt aš raforkan sé t.a.m. seld nįlęgt kostnašarverši til stórišju. Skattkerfiš virkar sem sagt hvetjandi fyrir ķbśa nęrsamfélaga virkjana til aš vandlega sé hugaš aš žvķ aš ekki sé léleg aršsemi af orkusölunni.

Ķ žessu norska kerfi er ekki bara litiš til virkjananna sjįlfra. Žvķ reglurnar eru žannig śr garši geršar aš sveitarfélög sem hafa önnur mannvirki en sjįlft stöšvarhśsiš innan sinnar lögsögu njóta einnig skattgreišslna.

Hér į Ķslandi er kerfiš aftur į móti žannig aš litlir sem engir hvatar eru hjį nęrsamfélögum virkjana til aš aršsemi aukist ķ raforkuvinnslunni. Hér skiptir langmestu - og nęr eingöngu - hvar sjįlft stöšvarhśs virkjunar rķs. Nįnast einu beinu skatttekjur sveitarfélaga hér af virkjunum eru fasteignaskattar af virkjuninni - og žeir hafa runniš óskiptir til žess sveitafélags sem hefur stöšvarhśsiš innan sinna stjórnsżslumarka. Ķ žessu sambandi hefur engu mįli skipt hvar uppistöšulón liggja, hvar ašrennslisskuršir liggja, hvar jaršgöng liggja, hvar stķflur liggja, né hvar hįspennulķnur liggja. Allt snżst um stöšvarhśsiš, ž.e. ķ hvaša sveitarfélagi žaš er stašsett.

Ķ nęstu fęrslu Orkubloggsins veršur nįnar fjallaš um žaš hvernig fyrirkomulagiš hér į Ķslandi beinlķnis vinnur gegn sjónarmišum um aš auka aršsemi ķ raforkuvinnslunni. Og hvernig žaš viršist hreinlega hafa lęst okkur ķ óaršbęrri stórišjustefnunni.

Flokkur: Višskipti og fjįrmįl | Facebook

Athugasemdir

Takk fyrir žessar fróšlegu upplżsingar.

Žetta eru akkurat atriši sem bęta žarf hér į landi žannig aš betri sįtt nįist um nżtingu nįttśruaušlinda hér. Kerfiš hér er mjög frumstętt.

Žorbergur Leifsson (IP-tala skrįš) 8.12.2013 kl. 18:30

Bęta viš athugasemd [Innskrįning]

Ekki er lengur hęgt aš skrifa athugasemdir viš fęrsluna, žar sem tķmamörk į athugasemdir eru lišin.